会社を設立したり起業後まもないときはやることが本当に多いですよね。

特に会社を設立したり、

お店を開業すると結構沢山のご相談をいただくことの1つに

「決済手段」や「銀行口座開設」に関連することがあります。

ここでいう決済とは支払う側と支払いを受ける側の両方を指しています。

また、銀行口座はお店の屋号や法人名である商号が入った銀行口座の開設です。

このページでは決済の手段と銀行口座の開設について書きたいと思います。

このページの目次

支払いを受ける側の決済手段について

会社を設立したり、お店を開業するときに大切なことの1つに「売上の受け取り方」があると思います。

支払いを受ける方法としては、現金、クレジットカード、銀行振込、ショッピングクレジット、電子マネーを利用することが多いと思います。

これらの適切な方法は業種や業態によって利用すべき手段はかわると思います。

1件あたりの売上の金額、オンラインまたはリアル店舗など、業種や業態によって異なるでしょう。

下記にそれぞれの決済手段の特徴や手数料を個別に考えてみましょう。

現金で支払いを受ける

店舗型ビジネスではキャッシュレスが進んでるとはいえ今でも現金顧客が多いといえます。

最近ではクレジットカードでしか会計を受け付けないような店舗も登場していますが、それでも圧倒的多数は現金客でしょう。

そして、現金で支払いを受ける場合は受取そのものに手数料はかかりませんが、両替に手数料がかかることや現金を管理するコストを考える必要があるといえます。

クレジットカード・電子マネーで支払いを受ける

最近はクレジットカードで支払う人が増加していますので、可能であればクレジットカード決済は導入したほうが良いことが多いでしょう。

とりわけ店舗型ビジネスにおいては、カードが使えるお店しか行かないという顧客もいるほどで、そういった顧客が今後増加する可能性が充分にあります。

クレジットカードは決済代行会社や顧客が使用するカードブランドなどによっても異なりますが、2〜4%くらいの手数料をカード会社に支払う必要があるケースが多いです。

しかし、現金で受け取るよりも両替の手間や手数料、現金を管理するコストを考えてカードを積極的に導入しているお店も増加している印象を受けます。

また、カード決済を導入しようとして躊躇する理由の1つに”入金サイクル”があげられますが、最近の決済会社は入金サイクルが非常に早く、一部の金融機関では翌営業日に振り込まれるところもあるほどで、全体的に早くなっているためそこまで資金繰りが苦しくなることはないといえます。

銀行振込で支払いを受ける

比較的高価格帯の商品やサービスを扱う業種や業態は銀行振込でお金を受け取ることが多いですが、振込の手数料を顧客負担とするような契約になっていることが多く、支払いを受ける側は負担がないということが多いです。

そして、ネットバンキングが普及していることからわざわざ銀行に出向かなくても支払いができるという支払う側にもメリットがあるのが特徴です。

ただ、支払う側のネットバンキングの設定などによっては大きな金額が振り込めないことがあるので結局窓口にいかなくてはならなくなったということも充分に考えられます。

また、銀行にもよりますが振り込まれた時間によっては入金確認が即時にとれないことがあるため入金確認を急いでする必要がある業種は確認できる仕組みを作っておくことが重要でしょう。(例えば明細を送って貰うような仕組みなど)

ショッピングクレジット

ショッピングクレジットはいわゆる信販会社に立替払をしてもらう契約で信販会社経由で振り込んで貰う手段です。

購入者、信販会社、加盟店(販売店)の三者間契約となりますので、加盟店審査に通過する必要があります。

また、役務を提供する業種(例:エステなど)は審査が厳しい傾向にありますので、注意が必要です。

ショッピングクレジットを利用するのに適しているのは自動車販売など高額な商材を扱うような業種といえます。

手数料は数パーセントから10%程度のことが多く、商材や実績などによっても手数料が異なるため詳細は信販会社に相談してどれくらいの手数料になるのかを聞いてみるとよいでしょう。

支払いをする側の決済手段について

支払いをする側の方法で定番なのは現金、銀行振込、クレジットカードが多いと思いますが、ショッピングクレジットやリースなどもあるかと思います。

どのような商品を購入するかやどういうサービスを受けるかによって支払う金額が異なるため一概にはいえませんが、個人的にはクレジットカードに対応している支払いはカードで支払った方がメリットが大きいと思います。

クレジットカードで支払いをするメリット

クレジットカードで支払いをすることで、下記の様なメリットがあります。

・ポイントが貯まる

・現金と違い紛失しても現金を失わなくて済む

・様々な特典が用意されている

・明細がでるので経費処理が楽になることが多い

・支払いが1ヶ月先なので状況によってはキャッシュフローがよくなる

銀行振込で支払いをするメリット

・即時に銀行残高が減るので残高を把握しやすい

・クレジットカードと比べて不正リスクが少ない

などでしょうか。

とはいえ銀行振込は法人口座の場合はネット銀行などの一部を除いて個人口座と比べて振込手数料が割高になっているケースが多いです。

新設法人や開業まもない店舗の銀行口座開設

銀行口座ですが、法人と個人事業主で分けて考える必要がありますので、下記にわけて書きたいと思います。

新設法人の銀行口座開設と審査

新しく株式会社や合同会社を作った場合、設立直後にやっておきたいことの1つに銀行口座開設があると思います。

銀行口座を開設を急いだ方が良い理由は下記の通りです。

・法人名義のお金をわけられなくなる(わけるのが大変)

・審査に時間がかかる(審査だけで最短でも数日・最長2ヶ月以上)

・口座がないとクレジットカードの発行が難しくなる

・口座がないと支払いの引き落としができない

また、三菱UFJ銀行や三井住友銀行、MIZUHO銀行などのメガバンクは審査に特に時間がかかりますし、審査そのものが厳しいようです。※特に三菱UFJ銀行と三井住友銀行

ネット銀行では、ジャパンネット銀行(PayPay銀行)、住信SBIネット銀行、GMOあおぞらネット銀行などがあり、メガバンクと比べれば審査は早いと言われていますがそれでも申込からキャッシュカード到着までの期間は2週間程度はみておいたほうが良いです。

※審査さえ完了すればキャッシュカードの到着を待たずに振込などができる銀行もあります。

どの銀行も共通して求められる書類等は概ね以下のようなものです。

①免許証等の身分証明書

②法人成りの場合は個人の確定申告書

【法人として必要なもの】

①履歴事項全部証明書(登記簿謄本)

②名刺(メガバンクの時)

③事業の内容がわかるもの

├ホームページ

├会社案内パンフレット

など(銀行の届出印なども当然必要です)

上記以外にも銀行によっては発行した請求書とその請求した金額が振り込まれている明細などを求められることもあります。

また追加で書類を求められることも多いので詳細は口座開設などの際に確認したほうが間違いないでしょう。

そして、レンタルオフィスで会社を設立している場合は高確率で口座開設の審査を落とされているのが現状のようですので、法人登記をする際はレンタルオフィスで登記をするくらいなら自宅で登記するのも1つの手段だと思います。

(提出する書類によってはレンタルオフィスで登記していても審査を通過するということもあるようですが・・)

新設法人におすすめの銀行口座

振り込まれることが多い業種は、入金確認の手間を省くためにネット銀行がおすすめです。

ジャパンネット銀行、住信SBIネット銀行、GMOあおぞらネット銀行は振り込まれたときにメールが届くので入金を確認する手間を大幅に省けます。

また、ネット銀行の場合、メガバンクなどと比べると振込手数料も安く、口座維持手数料がかからないのも大きなメリットだと思います。※振込手数料が無料になる条件などもありお得です。

振り込まれる頻度が多い業種は上記にあげたネット銀行がおすすめです。

しかしながら、銀行融資を受ける予定やうける可能性がある場合は、近所の金融機関で口座開設をして付き合いをしたほうが良いかも知れません。

個人事業主の銀行口座開設

個人事業主の銀行口座開設は原則として個人名の口座を使うことになりますが、銀行によって屋号付き口座を開設することができます。

法人口座と違うのは代表者名が必ず入るため注意が必要です。

例えばサトウさんがハンバーガー店の●●●を開業した場合、口座名は●●● サトウという口座になります。

また、メガバンクは比較的審査が厳しく必要書類も多い傾向にあります。

例えば、開業届、屋号が記載された公共料金の領収書、事務所の賃貸契約書、ホームページなどが必要になります。

余談ですが、私どものお客様のお話を聞いているといずれも許認可が必要な業種だと比較的口座開設がしやすい印象を受けています。

新設法人や開業まもない店舗のクレジットカード発行

新設法人や開業後間もない店舗のクレジットカードの発行について触れたいと思います。

まず、個人事業主の場合はあくまでも個人カードのビジネス用という位置づけで個人名義であることにはかわりませんので個人の信用でカード発行の可否が決定されます。

そのため、過去に支払いを滞った場合などは否決される可能性もあるかも知れません。

余談ですが、個人事業主の場合は事業用決済のカードを個人カードで支払っても全く問題ありませんが、経費処理が大変になるため注意が必要だと思います。

新設法人の場合は法人口座から引き落とすことができるものの、名義自体は会社名ではなく代表者であることも多く、代表者の信用の有無によって審査されることになります。

もちろん、法人名義で法人口座から引き落としをするクレジットカード会社もありますが、審査は少し厳しくなることが多いようです。

そして、新設法人のクレジットカードも個人事業主のビジネスカードも同じ事がいえますが、カードが発行された直後は限度額が低く100万円前後になることが多く、半年程度利用実績・支払い実績を積んでから増額申請をすると増額してもらえることもあるようです。

それでは実際に集客の匠も使っているクレジットカードについて少し書いてみたいと思います。

アメックスカード(プロパー)

アメックスのプロパーカードは昔から愛用しています。(事業用も個人用も愛用しています)

アメックスのプロパーカードは昔から愛用しています。(事業用も個人用も愛用しています)

アメックスのプロパーカードのどの部分がおすすめかを少し紹介します。

まずアメックスカードには複数の種類のカードがあります。

・一般カード(グリーン)

・ゴールドカード

・プラチナカード

・センチュリオンカード

上記のカードはいずれもカードに付帯された特典が他社カードと比較しても非常に多いのが特徴です。

例えばアメックスの一般カードの位置づけであるグリーンカードは他社のゴールドカードかそれ以上の特典が付帯されていることで有名です。

ゴールドカードやプラチナカードに関しては、年会費が割高ではありますが事業の内容によってはすぐに元が取れる程度に特典があります。

例えばプラチナカードであれば年会費が14万円ほどしますが、事業で購入したパソコンなどが破損した場合の保証が付帯されますので、家電量販店などで加入する延長保証が不要になるため延長保証が必要になるものを多く購入する方は年会費の14万円を払った方が安くなることもあるのです。(パソコンなどの延長保証は安くても数万円程度するのに保証内容があまり手厚くないが現状です)

そして、プラチナカードクラスになってくると、出張などでホテルを利用する場合に特典を受けられるので1回出張に行くだけでも数千円〜数万円程度お得になります。

さらにプラチナカードはコンシェルジュも利用できるので、接待できるようなお店を探して貰ったり、お中元などのギフトなども手配してもらえます。(簡単なことをやってくれるアルバイトを雇っているような活用方法があります)

また、個人的にアメックスの最大の特徴は「事前入金(デポジット)」をいれることで限度額を広げられるということだと思います。

アメックスのクレジットカードは限度額という概念がなく、目安額という表現をされてますが、利用実績によって利用可能な目安額が増加します。

ところが、最初は目安額が30〜50くらいと少ないため少々使いづらかったです(笑)

でもここからがアメックスのすごいところで、事前にアメックスの指定の口座に振り込むと目安額を増やしてくれるので、振込さえ行えば実質無制限に利用ができるのです。

アメックスカードをメインで使っているという話をすると、「アメックスって使えないところが多いんじゃないの?」と聞かれることがありますが、メインで使うようになってから5年以上経ちますが、使えないところは殆どありませんし、困ったこともありません。

セゾンプラチナ・ビジネスアメリカンエキスプレス

このカードは個人事業主、法人どちらも発行できますが、法人であっても与信自体は代表者個人がされるため法人名義のカードよりも審査が早いようです。

このカードは個人事業主、法人どちらも発行できますが、法人であっても与信自体は代表者個人がされるため法人名義のカードよりも審査が早いようです。

ただ、特典や使いやすさを考えるとプロパーのアメックスのほうが良いかな、と感じています。

とはいえ、どちらもメリットデメリットがあるので、用途や事業によって使い分けるのが良いと思います。

オリコカード EX Gold for biz

オリコカードは法人向けにいくつかの種類のカードを発行しており、審査が非常に早いようです。

また、こちらもアメックスのプロパーカード同様に事前に入金をすることで限度額を広げてくれるようですが、アメックスのように柔軟に対応をしてくれるわけではありません。(確定している分だけ支払いをおこない、枠を広げてもらえるというイメージのようです)

ただ、新設法人や開業後まもない店舗などは広告費の支払いなどでクレジットカードを使うことが多いと思いますので、スピードを重視するには良いかも知れませんね。

その他のクレジットカード

上記で紹介したカード以外にも多数のカードがありますが、法人の場合、3期を超えてる会社しか申込ができないところなど審査内容にバラツキがあります。

カードに関しては業種や業態によって考える必要がありますので、このページで紹介したカードが少しでも参考になれば嬉しいです。

口座開設やカード発行にもホームページがおすすめ

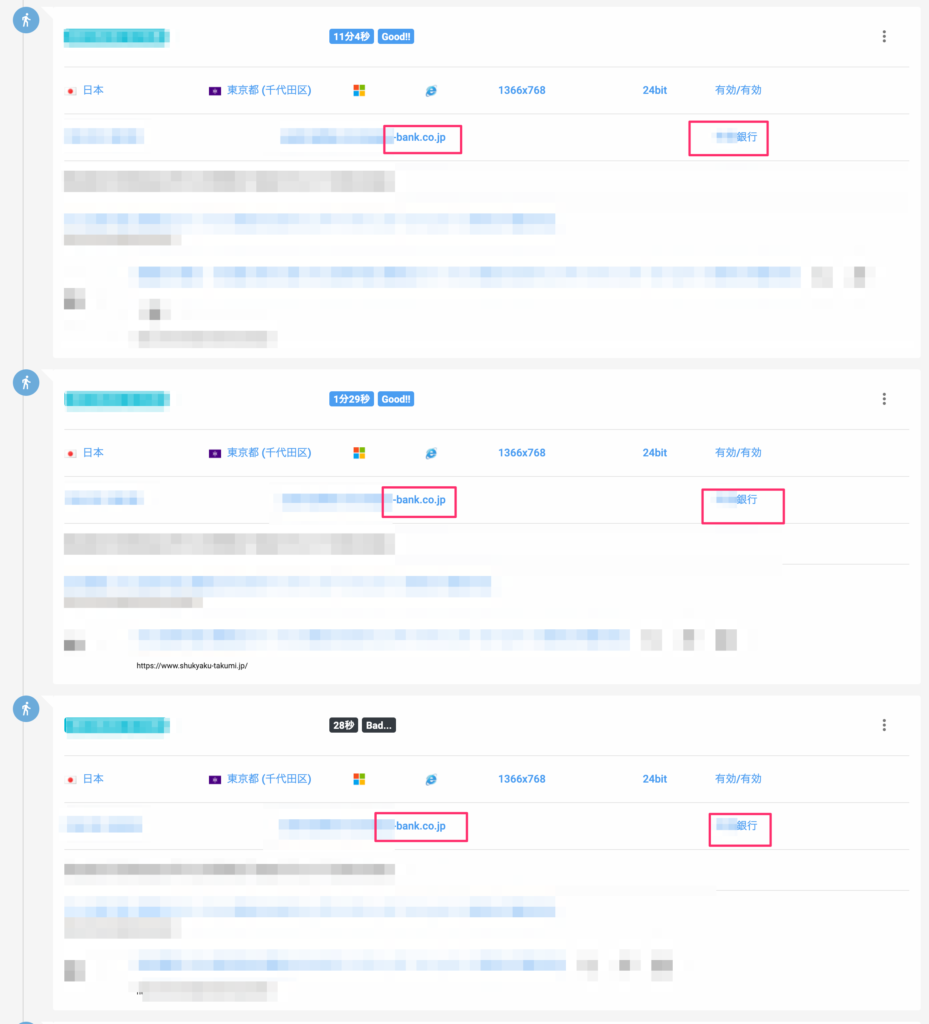

銀行口座やクレジットカード発行の際にホームページのURLを記載する項目があり、実際に閲覧されています。

下記はある企業が銀行の口座開設を申し込んだときに銀行がホームページを確認しているときのアクセスです。

集客の匠は銀行口座の開設をしたときにどんなページを銀行がみているかも情報を収集していますので、これからホームページを制作する方が銀行口座を申し込む場合、どんなページが必要なのかもご提案することができます。

集客ホームページ制作は集客の匠へ

私たちは下記の実績があります。※2020年実績

様々な業種のホームページ制作をしていますが、非常に多くの成功実績があります。

集客はやるべきことをやれば失敗する方がおかしいくらいなのです。

✓ 98.32%のお客様が売上増加!

✓ 問い合わせ”0件”のHPをリニューアルしてたった2ヶ月で64件の見込客獲得!

✓ 相談実績年間500件以上!

✓ コンサルティング年間180件以上!

初回1時間・毎月限定20社限定の無料コンサルティング

ウェブ面談や電話相談による無料コンサルティングを行っています。

コンサルティングはあくまでもコンサルティングですので、無理に私たちのサービスをおすすめすることはありません。

だから仮にホームページを作ったばかりで活用したいというご相談でも全力で対応いたします。

これからホームページを制作する方は注意点などをご説明したり、戦略や戦術などをお客様の業種業態にあわせてコンサルティングいたします。

様々な広告媒体の情報をもっていますので、どれくらいの予算で広告ができるかなども中立な立場でご説明することもできます。

まずは費用のことは気にせず気軽にご相談ください。

無料コンサルティングの予約方法

ホームページ制作・集客のご相談・無料コンサルティングのご予約はこちら